摘要:0糖軟飲市場(chǎng)火熱,帶動(dòng)原材料“代糖”需求量大增,奇怪的是,原材料利潤(rùn)卻在下滑。

今年的飲料市場(chǎng)較以往任何一個(gè)年份都更動(dòng)蕩。

繼農(nóng)夫山泉正面硬剛元?dú)馍种螅煽诳蓸泛桶偈驴蓸芬布尤?ldquo;群毆”元?dú)馍值膽?zhàn)局,最終目的只有一個(gè):扼制元?dú)馍仙膭?shì)頭。

原因則是,元?dú)馍?ldquo;0糖”戰(zhàn)略,動(dòng)了他們的奶酪,威脅到了可樂市場(chǎng)的生存(詳見,《軟飲業(yè)“無糖”戰(zhàn)正烈,可樂放言干倒“元?dú)?rdquo;底氣何來?》)

所謂“0糖”不是真不放糖,而是用了采用了代糖,降低糖份對(duì)身體的影響。其中最常用的,是一個(gè)叫赤蘚糖醇的物質(zhì)。

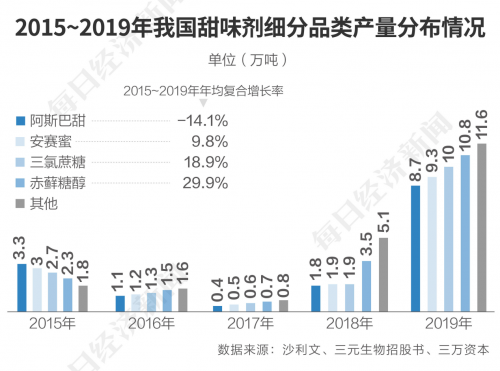

據(jù)申港證券《食品飲料行業(yè)周報(bào)》,從2016年以來,無糖碳酸飲料的年化復(fù)合增速近50%,其中在龍頭元?dú)馍值蕊嬃掀放茙?dòng)下,赤蘚糖醇將人工代糖市場(chǎng)擴(kuò)大了30倍以上。

藏身激烈競(jìng)爭(zhēng)的飲料市場(chǎng)背后的赤蘚糖醇,像極了混戰(zhàn)時(shí)期的軍火,一臉茫然地進(jìn)入了“高消耗時(shí)代”。

奇怪的是,生產(chǎn)“赤蘚糖醇”廠家利潤(rùn)卻并未隨銷量增加而增加。以元?dú)馍止?yīng)商保齡寶(002286.SZ)為例,盡管一直在擴(kuò)產(chǎn),但市值從2019年最高25.71元,去年一路腰斬,截至昨天(2月22日)仍處在16元左右。

為什么會(huì)出現(xiàn)如此資本怪相呢?

“赤蘚糖醇”的突圍

自糖從奢侈品,成為日常用品之后,地位一路下滑。

進(jìn)入21世紀(jì)之后,糖,尤其是蔗糖逐漸被人們拋棄,但人們對(duì)甜味又是如此的迷戀,此時(shí)人工代糖應(yīng)運(yùn)而生。

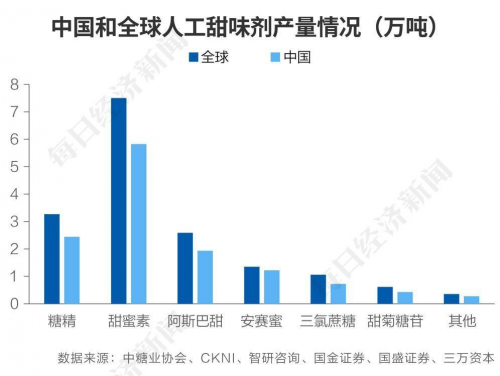

在各類代糖中,人工代糖的成本最低,甜度最高,但部分品種的安全性存疑。逐漸沉淀出赤蘚糖醇、三氯蔗糖、山梨糖醇、阿斯巴甜、甜菊糖苷等代糖物質(zhì)。

從安全性、甜度成本、復(fù)配性等多個(gè)維度的挑選與衡量,赤蘚糖醇成為使用量較高的品種。實(shí)際上,赤蘚糖醇也并非“0糖”,只是它進(jìn)入人體后不參與人體血糖代謝,直接從體內(nèi)排出,這一特點(diǎn)正好契合時(shí)下的“控糖”風(fēng)潮。

保齡寶就是生產(chǎn)代糖的企業(yè)。這家成立于1997年的企業(yè),主要產(chǎn)品包括功能糖系列、淀粉糖系列、糖醇系列等,同時(shí),保齡寶是全球五家赤蘚糖醇生產(chǎn)商之一,也是A股唯一一家主業(yè)包含赤蘚糖醇的企業(yè)。

據(jù)公開資料,除是元?dú)馍值墓?yīng)商外,保齡寶還是可口可樂、雅培、伊利、農(nóng)夫山泉、飛鶴等企業(yè)的供應(yīng)商。

近兩年,國(guó)內(nèi)赤蘚糖醇進(jìn)入高速消費(fèi)增長(zhǎng)期,銷售收入增長(zhǎng)迅速,帶動(dòng)保齡寶業(yè)務(wù)規(guī)模快速擴(kuò)張。2020年保齡寶糖醇產(chǎn)品營(yíng)業(yè)收入4.07億元,同比增長(zhǎng)66.66%。

到了2021年上半年,保齡寶糖醇類產(chǎn)品營(yíng)收2.55億元,同比增長(zhǎng)22.30%,營(yíng)收占比20.24%,成為保齡寶營(yíng)收貢獻(xiàn)最高的品類。

無糖飲料大賣,赤蘚糖醇供不應(yīng)求,保齡寶開始押注產(chǎn)能。

2020年9月,保齡寶1.3萬噸赤蘚糖醇生產(chǎn)線投產(chǎn)。今年,保齡寶有望再增3萬噸赤蘚糖醇晶體項(xiàng)目,預(yù)計(jì)投產(chǎn)后,保齡寶可實(shí)現(xiàn)產(chǎn)能將超過6萬噸。

“增收不增利”的悖論

有數(shù)據(jù)顯示,2021年,全球赤蘚糖醇總需求超過了14萬噸,而且趨勢(shì)會(huì)持續(xù)增長(zhǎng)。

受需求影響,赤蘚糖醇的出廠價(jià)在2020年春節(jié)后普漲,到4月初,個(gè)別主要廠家報(bào)價(jià)已高達(dá)36000元/噸,較兩個(gè)月前增漲了80%。

盡管赤蘚糖醇價(jià)格一路走高,但奇怪的是,保齡寶的財(cái)報(bào)并沒有因此變得靚麗。

據(jù)其財(cái)報(bào),在剛上市的2009年,保齡寶食品制造業(yè)務(wù)的毛利率為21.21%,而到2020年,這一數(shù)據(jù)降至9.18%。而在此期間,保齡寶主營(yíng)業(yè)務(wù)并未發(fā)生顯著變化。

申港證券的分析將此歸因“赤蘚糖醇”的甜度低。

據(jù)其分析,若以蔗糖甜度為1,則糖精、阿斯巴甜、安賽蜜等人工甜味劑的甜度均在200倍以上,而赤蘚糖醇的甜度僅為0.6—0.7倍。也就是說,若以1噸蔗糖的價(jià)格采購(gòu)人工甜味劑,可以采購(gòu)2.5噸,而赤蘚糖醇的價(jià)甜比僅為約0.03,因此若直接以赤蘚糖醇替代人工甜味劑,需要增加80倍的支出,若采用復(fù)配法,也需要相比人工甜味劑增加約30倍以上的開支。

這就導(dǎo)致,為了增加赤蘚糖醇的甜度,保齡寶需在生產(chǎn)端增加復(fù)配開支。與此同時(shí),赤蘚糖醇的原料也在上漲,主原料玉米價(jià)格從2020年以來漲幅都在40%左右,產(chǎn)品成本大幅增加,銷售價(jià)格調(diào)整相對(duì)滯后,是保齡寶“增收不增利”的主要原因。

競(jìng)品相互擠壓出廠價(jià)

在赤蘚糖醇生產(chǎn)領(lǐng)域,國(guó)內(nèi)的保齡寶是先行者。隨后還有三元生物和諸城東曉。

尤其是三元生物,后生更猛。到2019年,三元生物就擠掉保齡寶,以占比33%奪得全球市場(chǎng)狀元。保齡寶、諸城東曉分別以18%和6%位列其后。

在國(guó)內(nèi),從產(chǎn)量上看,三元生物的赤蘚糖醇產(chǎn)量占總產(chǎn)量的54.90%,占全球總產(chǎn)量的32.94%,是當(dāng)之無愧的全球龍頭企業(yè)。

這家龍頭,正在蠶食著市場(chǎng)。據(jù)悉,到2020年上半年,三元生物就成了保齡寶的直接競(jìng)爭(zhēng)對(duì)手,元?dú)馍帧⒔y(tǒng)一、農(nóng)夫山泉等企業(yè)都是三元生物的客戶。

與此同時(shí),越來越多的競(jìng)爭(zhēng)對(duì)手,加入了這一賽道,除上述三甲外,名單還包括豐原藥業(yè)(000153.SZ)、華康股份(605077.SH),等等。

對(duì)擁有生物提取技術(shù)的企業(yè)而言,赤蘚糖醇的生產(chǎn)屬于科技門檻極低的品類,之所以2020年后紛紛上馬赤蘚糖醇項(xiàng)目,在于其釋放了巨大市場(chǎng)需求。

所以,生產(chǎn)端呈現(xiàn)出的是,現(xiàn)有廠商均在保持加碼擴(kuò)產(chǎn),新進(jìn)廠商紛紛開建1萬噸以上生產(chǎn)線。這一情形加劇了赤蘚糖醇生產(chǎn)商“增收不增利”窘境。

有投資人告訴今日商訊,從投資心理來看,人們對(duì)赤蘚糖醇這一新事物,往往存在短期預(yù)期過高,而中長(zhǎng)期預(yù)期過低的預(yù)判,作為一家普通的消費(fèi)品上游原材料廠商,保齡寶早期市盈率過高,的確有被高估的嫌疑,“所以現(xiàn)在的平穩(wěn),乃至下升,都是正常現(xiàn)象。”

代糖將進(jìn)入快速迭代期

“想要甜的口感,卻不想背糖的包袱。”對(duì)在南京的上班族丁一來說,無糖飲料已經(jīng)成為她逛便利店時(shí)復(fù)購(gòu)率最高的品類之一。

在全家、7-eleven、羅森,不同品牌的0糖0卡飲料都在爭(zhēng)奪飲品柜里的方寸之地。抓住消費(fèi)痛點(diǎn)的各大飲料品牌爭(zhēng)相入局,以期拿下市場(chǎng)份額。

面對(duì)眾多代糖名稱,丁一對(duì)今日商訊直言,自己在購(gòu)買時(shí),并不在意具體配料,“會(huì)買自己習(xí)慣的品牌,偶爾也會(huì)嘗試其他新品種。”

事實(shí)上,絕大多數(shù)人在2020年元?dú)馍只鸨埃⒉恢?ldquo;代糖”的意思。尤其是可口可樂聲言“干掉”元?dú)馍謺r(shí),也不知道“赤蘚糖醇”為何物。

在2021年持續(xù)火熱的“0糖”飲品市場(chǎng)上,飲品制造商們對(duì)代糖的選擇也是多種多樣。

與其他代糖相比,赤蘚糖醇最大的優(yōu)點(diǎn)是“天然”,但它有價(jià)格昂貴等缺點(diǎn)。

與其他代糖相比,赤蘚糖醇最大的優(yōu)點(diǎn)是“天然”,但它有價(jià)格昂貴等缺點(diǎn)。

它雖被證實(shí)對(duì)人體無害,但對(duì)某些腸道不好的人也不太友好。

在代糖界,赤蘚糖醇并非唯一,還有更多各有優(yōu)勢(shì)的代糖產(chǎn)品。尤其是制“糖”屬低技術(shù)門檻領(lǐng)域,面對(duì)一片藍(lán)汪汪的市場(chǎng),可以預(yù)見,未來會(huì)有更多代糖產(chǎn)品出現(xiàn)在飲料廠家的采購(gòu)目錄上。

比如,一款名為阿洛酮糖的生物制劑,未來極有可能應(yīng)用于食品生產(chǎn)。此外還有羅漢果糖、無花果糖,包括以前的木糖醇。

對(duì)三元生物,或是保齡寶來說,客戶端面臨的風(fēng)險(xiǎn)是,任何一個(gè)大型下游企業(yè)的需求變化,都將對(duì)公司造成銷售額的急劇變化。供給端的風(fēng)險(xiǎn)則在于赤蘚糖醇廠商的競(jìng)爭(zhēng)力,這主要在于產(chǎn)能和成本,而非品牌。

0糖飲食品,無疑會(huì)有巨大的市場(chǎng)潛力,但現(xiàn)有的包括赤蘚糖醇的代糖絕不是原材料的標(biāo)配,雖然手握元?dú)馍帧⒖煽诳蓸愤@樣的大客戶,赤蘚糖醇的生產(chǎn)商,作為上游供應(yīng)商的議價(jià)底氣不足,很大程度上就在于此。

編輯/趙丹